LE CABINET RABOISSON, AU-DELA DES CHIFFRES

Le cabinet RABOISSON a été choisi par le magazine CAPITAL pour son édition de novembre 2023 dans sa rebrique « Les entreprises du mois en Rhône Alpes » !

Une facture est une note détaillée de services réalisés ou de produits vendus. Pour être valable, elle doit répondre à un certain nombre d’obligations.

La facture est un élément de preuve d’une opération commerciale et a une valeur juridique importante !

Elle a plusieurs fonctions :

Entre professionnels : la facturation est obligatoire

Cela dès lors qu’une transaction à lieux entre deux professionnels.

Cette facture doit être délivrée :

La facturation d’un professionnel à un particulier

L’émission d’une facture est obligatoire dans les cas suivants :

Dans les autres cas, le professionnel remet généralement un ticket de caisse à l’acheteur.

Concernant les ventes sur internet, une réglementation très précise concerne les mentions obligatoires, notamment :

Il est obligatoire d’établir une note :

En revanche certaines activités sont soumises à des obligations particulières de facturation. Il s’agit notamment : des hôtels, pensions de famille, maisons meublées, restaurant, bâtiments et équipements de la maison, garages, entreprises de déménagement, auto-école, syndics de copropriété, experts-comptables, prestations topographiques, prestations sanitaires, travaux immobiliers pour les particuliers.

Vérifier la réglementation applicable à certaines de ces activés

La forme de la facture

Elle doit être :

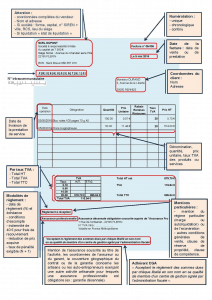

Elle doit comporter des mentions obligatoires décrites ci-dessous :

L’identité du vendeur ou du prestataire de services : Dénomination sociale, adresse du siège social, numéro de Siren ou Siret, code NAF, forme juridique et capital social (pour les sociétés), numéro RCS et ville du greffe d’immatriculation (pour les commerçants), numéro du répertoire des métiers et département d’immatriculation (pour les artisans)

L’identité du client : Dénomination sociale, adresse du client, adresse de livraison

Le numéro de la facture : numéro unique pour chaque facture et basé sur une séquence chronologique et continue, « sans trou », une facture ne pouvant être supprimée. Des séries distinctes peuvent être utilisées si l’organisation le justifie.

La date de la facture : date d’émission de la facture

La date de la vente ou de la prestation : date de réalisation ou d’achèvement de la livraison des biens ou de la prestation de services

Les identifications à la TVA (sauf si facture HT <= 150 €) : numéro d’identification du vendeur ou prestataire, numéro d’identification du client (si professionnel redevable de la tva).

Le taux de TVA légalement applicable : si différents taux s’appliquent, ils doivent apparaitre clairement.

La désignation des biens et services : dénomination précise, quantité, prix unitaire HT et taux TVA, remises et rabais.

Paiement : date d’échéance, taux de pénalités de retard, indemnité forfaitaire pour frais de recouvrement de 40 €.

Exonération de TVA ou régime particulier : référence à l’article du code des impôts obligatoire.

Livraison intracommunautaire : Mention sur les factures : « Exonération TVA, art.262 ter-I du CGI ».

L’adresse de facturation : Si elle est différente de l’adresse du vendeur et de l’acheteur (c’est-à-dire adresse de facturation différente de l’adresse du siège sociale)

Le numéro du bon de commande : S’il a été préalablement établi par l’acheteur.

Les mentions particulières

Pour certaines professions, il convient de faire référence à l’assurance professionnelle, qualité de membre d’une association agréée ou d’un centre de gestion…

| Mentions particulières | Dans quels cas |

| « Membre d’une association agréée, le règlement par chèque et carte bancaire est accepté » | Si le vendeur ou prestataire est membre d’un centre de gestion ou d’une association agréée. |

| « TVA non applicable, art. 293 B du CGI » | Si le vendeur ou prestataire bénéficie de la franchise en base de TVA (auto-entrepreneur par exemple), la facture est en hors taxe. |

| « Auto liquidation » Indiquer clairement qu’il s’agit d’un « montant hors taxe » | Si des travaux sont effectués par un sous-traitant du BTP pour le compte d’un donneur d’ordre assujetti à la TVA, le sous-traitant ne déclare plus la TVA et c’est l’entreprise principale qui la déclare (auto liquidation). |

| Mention de l’assurance souscrite au titre de l’activité, les coordonnées de l’assureur ou du garant, la couverture géographique du contrat ou de la garantie | Les artisans ou les micro-entrepreneurs exerçant une activité artisanale, pour lesquels une assurance professionnelle est obligatoire (notamment la garantie décennale). |

En cas de non-respect, l’entreprise s’oppose :

A noter que cette amende peut être doublée en cas de défaut de facturation, factures de complaisance et factures fictives.

Le défaut de facturation est sanctionné par une amende fiscale égale à 50% du montant de la transaction. Elle est réduite à 5 % si l’opération a été comptabilisée.

La loi finance pour 2022, depuis le 1er janvier plafonne le montant des amendes à 375 000 par exercice ou 37 500 € lorsque l’opération a été comptabilisée.

Attention : La facture pro forma n’est pas considérée comme un document officiel. Il s’agit d’un document provisoire sans valeur comptable.

Le délai de règlement :

Entre professionnels le délai est fixé par la loi au 30ème jour suivant la réception des marchandises ou l’exécution de la prestation de service. Les parties peuvent décider d’un délai plus long mais ne peuvent dépasser 60 jours à compter de la date de facturation (ou 45 jours fin de mois).

Délais de conservation des factures

Les factures doivent être conservées pendant 10 ans, sous format papier ou sous format électronique.

Factures émises par voie électronique

Une facture électronique est une facture créée, envoyée, reçue et conservée en format électronique.

A noter que depuis 2017, les professionnels sont autorisés à conserver sur support informatique les factures d’origine papier, à la condition que celles-ci soient reproduites à l’identique. Les dispositifs de traitement sur l’image sont interdits. En cas de recours à la compression de fichier, cette dernière doit s’opérer sans perte (article A102 B-2 livre des procédures fiscales).

Les factures peuvent être émises par voie électronique selon trois procédures :

Depuis le 1er janvier 2020, toutes les entreprises quelle que soit leur taille, ont pour obligation de transmettre leurs factures par voie électronique pour les marché publics (décret n°2016-1478).

Cette obligation sera étendue pour toutes les transactions initiées entre assujettis à la TVA de manière progressive en fonction de la taille des entreprises, entre le 1er juillet 2024 et au plus tard pour tous le 1er janvier 2026 (article 153 de la loi de finances pour 2020, modifié par l’ordonnance du 15 septembre 2021).

Facture d’avoir

L’avoir est la somme d’argent qu’un fournisseur ou vendeur doit à son client :

Dans ces cas-là le fournisseur doit établir une facture d’avoir en plusieurs exemplaires. Elle doit comporter :

Vérifiez vos factures, les amendes pour des erreurs de pures formes sont toujours dommageables. Elles peuvent être évitées.

Nous pouvons notamment mettre à votre disposition un logiciel de facturation qui vous simplifiera la tâche !

Le cabinet RABOISSON a été choisi par le magazine CAPITAL pour son édition de novembre 2023 dans sa rebrique « Les entreprises du mois en Rhône Alpes » !

Vous êtes touchés par la hausse des prix de l’énergie ? Alors, à compter du 1er janvier 2023 vous pourrez bénéficier de nouvelles aides.

Le cabinet RABOISSON fait le point sur les aides existantes et nouvelles.

Laurence RABOISSON CROPPI a été choisie par Madame Figaro pour son dossier Entrepreneuriat au féminin !